家族信託の仕組みと活用例

2024年11月19日 17:05

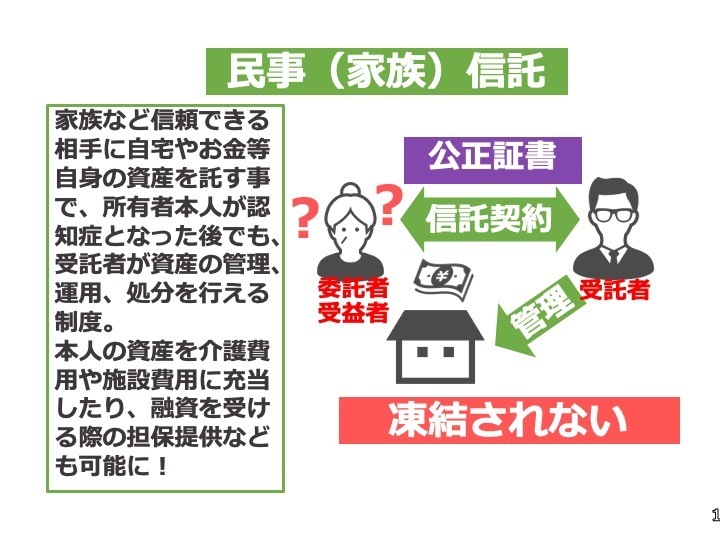

家族信託は、財産を持つ方(委託者)が、自分の財産管理や運用を信頼できる家族(受託者)に託し、その利益を自分や家族(受益者)が受け取れるようにする仕組みです。相続対策や財産管理、認知症対策として注目されており、柔軟な財産管理が可能です。

1. 家族信託の基本構造

家族信託には以下の3つの主要な当事者が登場します。

(1) 委託者

• 財産を持つ人で、信託契約を結ぶ人。

• 自分の財産(不動産や預金など)を信託契約に基づき受託者に託します。

(2) 受託者

• 財産を託される人。

• 信託契約に従って財産を管理・運用します。

• 一般的には信頼できる家族(子どもや配偶者)が選ばれます。

(3) 受益者

• 信託財産から生じる利益を受け取る人。

• 通常は委託者本人(自分のために使う)ですが、二次受益者として配偶者や子どもを指定することも可能です。

2. 家族信託の仕組み

家族信託は、以下のプロセスで財産を管理・運用します。

1. 信託契約を締結:

• 委託者と受託者が信託契約を結びます。

• 公証役場で公正証書を作成することが一般的です。

2. 財産の名義変更:

• 信託財産は受託者名義に変更されます。

• 例:不動産の名義が「受託者」に変更。

3. 財産の管理・運用:

• 受託者は信託契約に基づき、財産を管理・運用します。

• 例:賃貸収入を受益者(委託者)に渡す、不動産の売却など。

4. 利益の受け取り:

• 受益者(通常は委託者)が信託財産からの利益を受け取ります。

5. 信託の終了:

• 信託契約で定めた条件(例:委託者の死亡)により終了。

• 信託財産は次の受益者(例:子ども)に引き継がれるか、特定の人に渡されます。

3. 家族信託の特徴

(1) 委託者の意向を尊重

• 信託契約により、財産の運用・管理方法や利益の使い道を柔軟に設定可能。

• 例:高齢の親が不動産を管理しきれない場合、子どもに管理を託す。

(2) 財産の名義変更で認知症対策

• 委託者が認知症になった場合でも、受託者が財産管理を続けられる。

• 成年後見制度と異なり、柔軟で家族の意向を反映しやすい。

(3) 資産承継先を段階的に指定できる

• 信託契約で「第二受益者(例:妻など)が亡くなった後は、財産を子どもに引き継ぐ」など、次の段階を指定可能。

• 遺言書では段階的な相続の指定は無効になる。(例:自分が亡くなった後はAに資産を引き継いで、次にAが亡くなった後はBに承継させる等の内容)

4. 家族信託の活用例

①:一人暮らしの親が老後資金を家族信託で確保する方法

状況

• 配偶者を亡くした高齢の親が、現在一人暮らしをしている。

• 将来的に介護が必要になった際、現在の預貯金では10年程しか費用を賄えそうにない。

• 足りない費用を自宅の売却資金で用意したいと考えている。

• しかし、認知症になった場合、自宅を売却するための判断能力がなくなるリスクがあるため、売却できない可能性(不動産の売却には本人の意思確認が必要)がある。

家族信託の活用方法

1. 信託契約の締結

• 高齢の親(委託者兼受益者)が、自宅の財産管理を信頼できる子ども(受託者)に託します。

• 親が元気なうちに「自宅を売却して得た資金を将来の介護費用に充てる」といった運用方針を信託契約で定めます。

2. 信託財産の名義変更

• 信託契約を締結後、自宅の名義を子ども(受託者)に変更し、「信託財産」として管理されます。

• 名義変更は信託の運用に必要な手続きで、財産そのものが子どもの所有になるわけではありません。

3. 親の生活や介護費用の確保

• 親が介護施設への入居や介護サービスの利用が必要になった場合、子どもが信託契約に基づいて自宅を売却。

• 売却資金を介護費用や生活費として適切に使用します。

4. 親が亡くなった場合の処理

• 親(委託者兼受益者)が亡くなった後、信託契約に従い、残った財産は遺産分割の手続きを経ずに受益者に引き継がれます。

②:子なし夫婦が夫の資産を妻を経由して夫の家系へ承継する方法

状況

• 夫婦に子どもがいない状況。

• 夫が資産(アパートや預金)を所有しており、亡くなった後は一旦妻にその資産を引き継ぎたい。

• 妻の死後は、夫の家系(例:夫の兄弟姉妹や甥・姪たち)に資産を承継したい。

• 遺産分割トラブルを防ぎ、夫の意向を反映した財産承継を確実に行いたい。

家族信託の活用方法

1. 信託契約の締結

• 夫(委託者兼第一受益者)が、信頼できる親族(例:夫の兄弟姉妹や甥・姪たち)を受託者として信託契約を締結。

• 契約で、以下の財産承継の流れを明確に定めます:

⑴夫が生存中は、夫が信託財産からの利益を享受。

⑵夫の死後、妻(第二受益者)が利益を受け取る。

⑶妻の死後、残った信託財産を夫の家系の相続人(例:夫の兄弟姉妹や甥・姪たち)に承継。

2. 財産の名義変更

• 信託契約に基づき、信託財産(不動産や預金など)の名義を受託者名義に変更。

• これにより、信託財産は夫の生存中も、夫の意向に沿って管理・運用されます。

3. 信託財産の管理・運用

• 夫の生存中は、信託財産の収益(賃貸収入など)を夫が受け取る。

• 夫の死後、妻が信託財産の利益(生活費や医療費として)を利用。

4. 信託の終了と財産承継

• 妻が亡くなった時点で信託が終了し、残った信託財産は夫の家系(指定した受託者・帰属権利者)に渡される。

5. 家族信託のデメリット

1. 家族信託に清通した専門家が少ない

• 家族信託は法的にも税務的にも高度な知識が必要で、適切な契約設計を行うには専門的なスキルが求められます。

2. 初期コストがかかる

• 専門家報酬:弁護士、司法書士、税理士などのサポート費用。

• 公正証書作成費用:信託契約を公正証書にする場合の手数料。

• 不動産の名義変更費用:登録免許税や不動産取得税が発生する場合もあります。

• 家族信託の設計費用は規模や内容によりますが、初期費用に合計100万円くらいかかると想定していた方が良いでしょう。

3. 法律上の期間制限(受益者連続信託の存続期間)

• 家族信託で連続した資産承継先を指定する場合は、基本的に30年に制限されています。

• 特に長期的な資産承継を目的とする場合、この期間制限が課題となります。

ーーまとめーー

家族信託は、柔軟な財産管理とスムーズな相続を実現できる非常に有効な仕組みです。しかし、手続きの複雑さや費用、家族間の調整など、導入にはいくつかの課題があります。利用を検討する際は、メリットとデメリットを十分に理解した上で、専門家のサポートを受けながら進めることが大切です。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーー

相続・不動産の相談窓口 合同会社エボルバ沖縄 棚原 良太